COWORKING & EXPANSIÓN

Su rol dejó de ser la única razón que mueve el ambiente de colaboración, ahora es una alternativa al desarrollo de las ciudades.

La experiencia detonada por los hábitos creados en el trabajo flexible ha hecho que los espacios colaborativos sean una opción efectiva para abordar los retos de la expansión urbana, promoviendo un desarrollo urbano sostenible.

El estudio “Retos y perspectivas del trabajo” de de WeWork México y PageGroup, señala que 42% de los mexicanos se encuentra a una distancia de 10 a 50 kilómetros de su lugar de trabajo.

La tendencia, es que estas distancias se mantengan o, incluso, aumenten. Como consecuencia de esto, los tiempos de traslado serán mayores, el tráfico incrementaría y, por lo tanto, la calidad de vida de las personas podría deteriorarse.

Sin embargo, la expansión en la urbanización trae consigo múltiples retos, desde el aumento de emisiones de gases de carbono y la disminución en la calidad de vida.

Por ello, en ciudades en crecimiento, la presión sobre los recursos y la infraestructura aumenta día a día, impactando significativamente el medio ambiente, el desarrollo social y la economía.

“La flexibilidad y la sostenibilidad se han convertido en componentes esenciales para el éxito y la resiliencia de las ciudades, especialmente con la tendencia de expansión. Los espacios colaborativos y flexibles están emergiendo como soluciones innovadoras para enfrentar estos desafíos. Estos espacios no solo permiten a las empresas reducir costos operativos, sino que también fomentan una cultura de sostenibilidad y colaboración”, apuntó Karen Scarpetta, CEO de WeWork Hispanoamérica.

Informes de ONU-Hábitat indican que en México, la tendencia es que en el 2030, 83% de la población se concentre en ciudades.

Dicho aumento de zonas urbanas, traería como consecuencia el incremento en las distancias, tiempos y costos de los trayectos urbanos, además de que crecerán las externalidades negativas o costos sociales y se requerirá de mucha mayor inversión para lograr mayor conectividad espacial.

Además genera un impacto importante en la eliminación de áreas verdes, intensificando el efecto de isla de calor y contribuyendo al calentamiento global.

Asimismo, la falta de una adecuada planificación urbana ha llevado a la creación de asentamientos informales, exacerbando la exclusión social y afectando la calidad de vida de millones de personas.

El informe de la ONU-Hábitat también destaca la necesidad de desarrollar infraestructuras que favorezcan el transporte público y modos de transporte no motorizados, pues, datos de WeWork México revelan que 49 % de los mexicanos usa su vehículo para llegar a sus lugares de trabajo, contribuyendo a la congestión del tráfico y a la contaminación urbana. Los espacios colaborativos, estratégicamente ubicados cerca de nodos de transporte público, facilitan una movilidad más sostenible, disminuyendo la necesidad de largos desplazamientos en automóvil y promoviendo un estilo de vida más saludable y ecológico.

La integración de tecnologías verdes y la promoción de la eficiencia energética en estos espacios son cruciales para reducir las emisiones urbanas y mitigar el impacto del cambio climático. Los estudios indican que la adopción de prácticas sostenibles, como la reducción del consumo de energía y el uso de materiales eco-amigables, es esencial para enfrentar los retos ambientales actuales.

Estos espacios colaborativos ofrecen también una flexibilidad invaluable para las empresas, ya que permite ajustar rápidamente el tamaño y la estructura de las operaciones en respuesta a las necesidades cambiantes del mercado.

El estudio destaca que las empresas que adoptan modelos de trabajo flexibles experimentan una tasa de rotación de empleados un 25% más baja, lo que implica menos costos y más posibilidades de crecimiento.

Incluso la propia expansión urbana presenta desafíos significativos en términos de equidad social. La falta de acceso a espacios de trabajo adecuados puede limitar las oportunidades económicas para muchas personas.

Los espacios colaborativos ofrecen una solución inclusiva, ya que facilitan el acceso a infraestructuras de alta calidad y fomentan la creación de comunidades vibrantes y diversas.

Si bien, la expansión urbana en ciudades en crecimiento presenta numerosos desafíos, también abre la puerta a oportunidades para innovar y desarrollar soluciones sostenibles. Por tanto, los espacios colaborativos y flexibles se perfilan como una opción efectiva para abordar estos retos, promoviendo un desarrollo urbano que armoniza el crecimiento económico con la conservación ambiental y el bienestar social.

Ante este contexto, la colaboración entre gobierno, sector privado y sociedad civil es vital para diseñar ciudades resilientes que ofrezcan una alta calidad de vida a sus habitantes sin comprometer el medio ambiente.

OPINIÓN - MÁS ALLÁ DE TESLA

10 millones de dólares para edificar en medio millón de m2, no bastan para proveer un entorno sombrío en el Monterrey industrial.

COLIMA 71

En un rincón de la Roma Norte de la Ciudad de México (CDMX), se incorpora esta propuesta hotelera minimalista con un toque de arte contemporáneo.

La incorporación es una nueva apuesta a la escena hotelera de la zona.

Proyectado por Alberto Kalach y un equipo de diseño local, este refugio minimalista orientado al arte contemporáneo cuenta con 16 estudios de estilo residencial.

La transformación del recinto integró un vestíbulo, una instalación fotográfica de Iñaki Bonilla en una pared entera, mientras que en el exterior, el enrejado de Sofía Táboas, artista mexicana de reconocimiento internacional.

Contiguo a la escalera de caracol pende la obra del artista guatemalteco Darío Escobar, una escultura elaborada a partir de neumáticos de bicicleta, acero inoxidable y bronce.

En el planteamiento que transformó el espacio, la mayor parte de las habitaciones tienen balcón exterior, camas de roble blanco con sábanas de algodón portugués y cocinas equipadas con vajilla de cerámica artesanal de comunidades indígenas de Oaxaca.

Desde la perspectiva de sus creadores, Colima 71 une el encanto de un hotel boutique con lo práctico de un edificio de apartamentos.

A diferencia de otros resorts éste no tiene restaurante aunque ofrece desayunos con café de Chiapas y alimentos de la Panadería Rosetta, mientras que en las tardes en la barra autoservicio de mármol verde importado de Irán se degustan tequilas y mezcales de México como parte de la experiencia.

MONTERREY INDUSTRIAL SIN TESLA

Las razones que movieron la suspensión de la gigafactory de Tesla en Santa Catarina, un corredor industrial donde según algunos cálculos habría generado una huella de 324,000 m2 desplantados en un terreno de 512,000m2, son ya del dominio público.

No así, la perspectiva con que debe analizarse el impacto de una decisión enfocada en la renegociación del T-MEC con la nueva administración en Estados Unidos, donde habrá elecciones en noviembre y con quien Monterrey tiene una estrecha vinculación en el ámbito de los productos de manufactura.

Que hoy 87% de las exportaciones se dirijan a la unión americana tiene en casos como el mercado de manufactura regio, un impacto en la actividad inmobiliaria industrial que ha recibido inquilinos originados en la gran integración y diversificación.

Existe un impacto mediático en el anuncio, pero debe ser observado en su justa dimensión. De octubre de 2022 a abril de este año, existían 253 proyectos confirmados de inversión extranjera directa, según la Secretaría de Economía de la entidad.

La planta Tesla generó una inercia de construcciones por 140 mil m2 con un precio promedio actual de 6.60 dls/m2, el segundo nivel más alto en la entidad para espacios en construcción, de acuerdo con Newmark.

Sin embargo, en el mapa industrial del país Monterrey se ubica en la segunda posición detrás de CDMX y antes de Juárez con un inventario de 9.62 millones de m2.

De las inversiones en la entidad en 2023, más de 30% de los 62 mil 788 millones de dólares registrados fueron originados por maquinaria y unidades de procesamiento de datos, cables eléctricos, refrigeradores, congeladores, transformadores. Mientras que los nichos partes y accesorios, así como automóviles para el transporte de personas, apenas representaron 11%.

El segmento automotriz tiene impacto en la integración de proveedores, por ello abrió oportunidades en Saltillo, donde con precios superiores promedio superiores a Monterrey.

Es decir, Tesla sí creó un escenario de expansión en la zona y junto con Ciénega de Flores, están detrás de Apodaca, el principal submercado industrial donde actualmente se construyen cerca de medio millón de m2.

Con todo, el ritmo de absorción bruta de la entidad, unos 217 mil m2 al trimestre, permiten que la manufactura creada en el mercado regio genere el 10% de las exportaciones totales. Las nuevas construcciones y las rentas al alza validan la consolidación del mercado industrial regio.

Fotografía: Parque industrial Santa Catarina, Finsa.

MIAMI SOSTIENE EXPANSIÓN

El mercado inmobiliario de Florida, sostiene plusvalías residenciales y atracción de inversionistas globales, pero también ha generado movimientos relevantes en los nichos industrial y retail.

De acuerdo con RelatedISG Realty en los últimos 12 meses, el volumen de ventas llegó a mil 500 millones de dólares, por debajo del promedio de cinco años de mil 800 millones.

No obstante, a diferencia de la mayoría de los principales mercados de Estados Unidos, la actividad de ventas de propiedades se aceleró en Miami a finales del año pasado, con grandes compradores que concretaron adquisiciones superiores a los $25 millones.

Este añose han registrado dos grandes acuerdos que superan 40 millones cada uno, ambos involucran almacenes con más de 100 mil pies cuadrados ubicados cerca del Aeropuerto de Miami y se concretaron en enero.

Lo anterior es producto de que este mercado atrajo nuevas empresas con empleos bien remunerados, incluyendo Citadel, GMC Capital, Melvin Capital y la firma de capital de riesgo tecnológico Andreessen Horowitz.

Hasta ahora, esta tendencia ha continuado aunque a un ritmo más lento. Algunas de las reubicaciones más recientes este año incluyen a Apple, que arrendó 45,000 pies cuadrados de espacio de oficinas en The Plaza en Coral Gables, y JPMorgan, que anunció planes de expandir su oficina en Miami en 1450 Brickell Avenue, al tiempo que en los próximos dos años se prevé una continua afluencia de hogares con mayores ingresos a mediano plazo.

A su vez, el segmento retail la llegada de personas de alto patrimonio neto y una recuperación post-pandemia en la migración internacional y los viajes impulsan el gasto de los residentes y el turismo en Miami.

Este aumento en las ventas, que ha resultado en años de persistente crecimiento en la demanda minorista, ahora se enfrenta a una falta de espacio disponible que está afectando la actividad de arrendamiento.

El reporte de la firma establece que la nueva oferta ha hecho poco para mejorar la disponibilidad de espacio, ya que más del 95% de los más de 1.8 millones de pies cuadrados de espacio minorista que se entregaron desde 2023 ya están arrendados.

A la fecha, mil 100 millones de pies cuadrados están en construcción en todo Miami, de los cuales solo 75 mil pies cuadrados están disponibles para arrendar.

El volumen anual de transacciones se ha moderado después de dos años de actividad por encima del promedio, totalizando mil 200 mil millones de dólares en transacciones en los últimos 12 meses.

Si bien los precios varían ampliamente en todo el mercado, una creciente divergencia entre el precio de oferta y el precio de venta real se ha convertido en la norma, con transacciones de un millón o más típicamente viendo un descuento del 10% sobre el precio de oferta hasta ahora en 2024, frente al 6% en 2021.

Las tasas de capitalización de las transacciones para acuerdos mayores de 10 millones de dólares han aumentado desde mínimos en el rango medio del 4% en 2022 hasta más del 6% en la actualidad.

En consecuencia, el mercado minorista de Miami continúa viendo una demanda saludable frente a una oferta limitada, y una eventual flexibilización de las condiciones financieras podría ayudar a atraer inversiones en el futuro.

OPINIÓN - CDMX INDUSTRIAL

Las ventas online y el tamaño del consumo alimentan la profundidad del segmento logístico industrial en los principales corredores de la región.

THE CARLTON CANNES

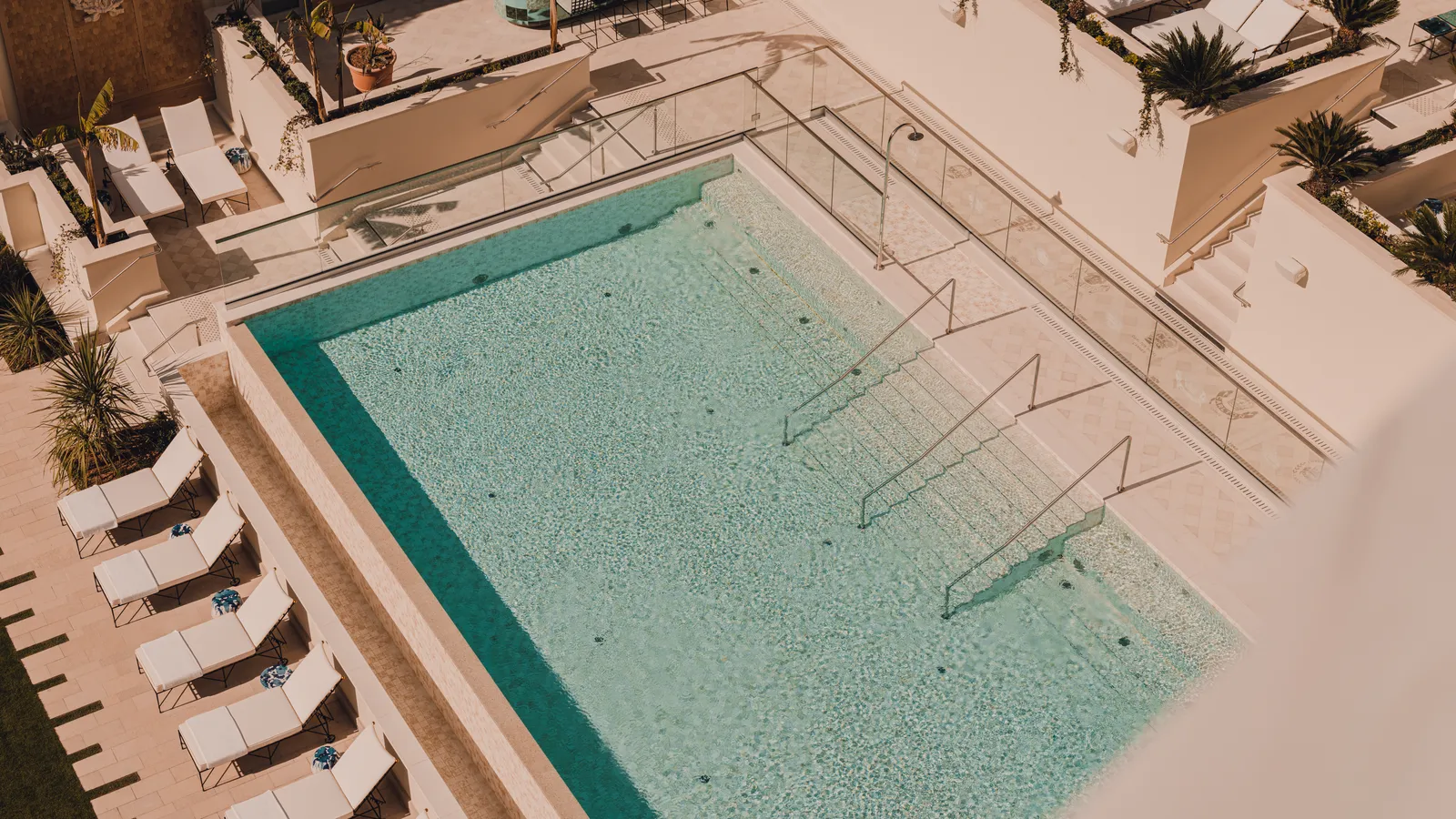

Tras un largo proceso de restauración, se reincorpora al Boulevard de la Corisstte éste ícono de la hospitalidad de lujo.

Hacer posible a renovación llevó 2 años de cierre definitivo del denominado neo-resort mantuvo el lobby con columnas de mármol y un salón de té.

Asimismo la intervención incluyó la integración de un ampluo jardín y una infinity pool que en invierno se convierte en una pista de patinaje.

Asimismo la intervención incluyó la integración de un ampluo jardín y una infinity pool que en invierno se convierte en una pista de patinaje.

Como parte de su oferta wellness, se habilitó un spa que integra masajes holísticos, tratamientos y un centro fitness con ring de boxeo.

En sus habitaciones se mantuvieron las vistas al mar, además de las emblemáticas suites en el séptimo nivel y un ático para eventos.

En la gastronomía se redeiseñó el interior del renovado restaurante Rüya, al tiempo que desde el resort se accede a las aguas del Mediterráneo y en una playa privada.

En la gastronomía se redeiseñó el interior del renovado restaurante Rüya, al tiempo que desde el resort se accede a las aguas del Mediterráneo y en una playa privada.

LAST MILE AMPLÍA OLA LOGÍSTICA

El e-commerce ha consolidado la demanda de espacios logísticos para estar cerca del mercado de consumo más importante del país.

En consecuencia, la profundidad del segmento logístico industrial en los principales corredores de la Ciudad de México (CDMX) le otorga el liderazgo por tamaño de inventario, disponibilidad y precios.

Y es que justo con una disponibilidad de 0.14% , se detonaron sub mercados internos como Vallejo, Iztapalapa y Naucalpan, hasta ahora cubierto por el corredor CTT (Cuautitlán, Tultitlán y Tepotzotlán), que colocó en el segundo trimestre del año cerca de 25 mil m2 en el último trimestre.

Hoy día en esta región con un alto enfoque en el segmento logístico se construyen 600 mil m2, existe un nivel promedio de renta mensual de $9.15 dólares por m2, valor que en el último año creció 9%, de acuerdo con el reporte al 2Q de Newmark México.

Un enfoque territorial evidencia el impulso del segmento logístico: CTT además de Huehuetoca y lo nuevo que se integra en la región son los corredores con mayor incorporación de grandes desarrollos enfocados a la última milla o last mile.

Entender su peso específico nos remite a ubicar algunos datos. CDMX en su conjunto es el mercado principal en México, con 11.89 millones de m2 de inventario. Le siguen Monterrey, Juárez, Tijuana, Guanajuato y Guadalajara.

En 16 mercados que se monitorean, el inventario nacional clase A llegó al cierre del primer semestre a 81 millones de m2, donde se construyen 4.23 millones de m2 y registra una tasa promedio de disponibilidad de 1.97%, se absorbieron 510 mil m2 y se rentan espacios en un nivel general de $6.59 dólares por m2.

El alza generalizada por la propia dinámica de cada mercado, adicional al efecto nearshoring, hizo repuntar a Saltillo y Reynosa, pero los valores más altos de renta están en Tijuana con 8.6 y Toluca con 7.19 dólares por m2.

En materia de crecimiento, los mercados con mayor dinámica son Monterrey, Querétaro y Ciudad Juárez.

Por ello, todas son razones que además de abrir sub mercados han favorecido el crecimiento de desarrolladores locales y jugadores complementarios en CDMX, donde es evidente la era de expansión logística por la que atraviesa.

La columna Entornos Inmobiliarios se publica los viernes en la edición impresa del periódico El Financiero|Bloomberg.

Fotografía: Parque industrial Platah, Artha Capital.

OPINIÓN - OFICINAS RESILIENTES

10.7 millones de m2 de oficinas en CDMX, Guadalajara, Monterrey y Querétaro mantienen preferencias de uso.

PLUSVALÍA CRECE EN MÉXICO

Quintana Roo y Baja California lideraron el incremento en precios de propiedades residenciales en México al cierre del primer trimestre de 2024.

Esto representó, de acuerdo con la empresa 4S Real Estate, que el resultado de la plusvalía diera seguimiento al mayor registro de ventas entre inversionistas debido al atractivo que representa tener inmuebles en esos mercados.

Por su parte, Sonora y Nayarit complementaron el Top 5 de destinos con mayor potencial de incremento en el valor de las propiedades, dado que a nivel nacional el promedio de recuperación en el precio de la vivienda al inicio de año fue de 9.7%.

En función del volumen de ventas, fueron Nuevo León, Jalisco y el Estado de México las que más producto desplazaron con 4 mil unidades al mes.

Marisol Becerra, Regional Partner México - Centro de la consultora destacó que mientras estas zonas turísticas sobresalen en el panorama nacional, plazas metropolitanas como la Ciudad de México registraron una dinámica más lenta, debajo del promedio nacional.

En este sentido, Baja California Sur se colocó como la entidad con mayor crecimiento en plusvalía, al observarse un aumento de 15.7%; seguido de Quintana Roo, con un aumento de 13.4%.

Becerra indicó que mientras la plusvalía en Ciudad de México creció menos del 7%, lo cual es un indicador favorable, al ser comparado con los mercados como Quintana Roo y Baja California Sur se observa una diferencia significativa, en términos generales.

De acuerdo con la información presentada, a nivel nacional se registró un aumento de valores de la vivienda con un precio promedio de vivienda del orden de los 1.7 millones de pesos.

“Desde el año pasado y hasta hoy, seguimos viendo que los estados que están por arriba de la media son principalmente aquellos con plazas turísticas, como Quintana Roo y Baja California Sur como las entidades donde hay mayores plusvalías. Quienes hayan comprado una propiedad en el 2020 o 2021 en Los Cabos, Tulum o en Playa del Carmen, tuvieron un gran acierto porque son las plazas que están presentando el mayor dinamismo en los precios”, dice en relación con el efecto de la demanda de dichos mercados.